土谷豊弘

Director

一般事業会社を経て1997年中央監査法人監査部に入所。会計監査、株式公開支援業務に従事した後、2004年4月よりPwCタイ法人バンコク事務所に勤務。

日系企業に対して会計監査、税務関連業務の他、法務、投資、M&Aといった各種コンサルティング業務等、多岐に渡るアドバイスの提供、サポートを行っている。日本国公認会計士。

+66 (0)2 344 1217( 直通)、+66 (0)81 376 5785( 携帯)

toyohiro.tsuchiya@th.pwc.com

会社はハードウェア、関連周辺機器、装置から構成される情報システムを購入し、会計上、年間償却率33.33%の定額法で減価償却を行います。会社はこの情報システムを1年間使用した後、1年間使用を中止し、3年目から再度使用を開始しました。

情報システムについて、税務上損金算入できる年間の減価償却可能限度額はいくらになりますか? また、1年間減価償却を中止して、3年目から再度開始することは可能ですか?

1. 通常の減価償却

固定資産の減価償却に関しては歳入法典第65条のbis(2)に定めがあり、資産の減価償却費を損金として処理するためには、勅令145号およびその改正勅令に定められる規則/方法/条件および償却率に準拠する必要があります。

勅令145号によると、一旦会社が採用した一般に公正妥当と認められる償却方法や償却率は、これを継続して適用する必要があります。償却方法および償却率の変更にあたっては、歳入局長官あるいはその代理人の承認が必要であり、新しい償却方法や償却率は承認を受けた事業年度より適用されます。

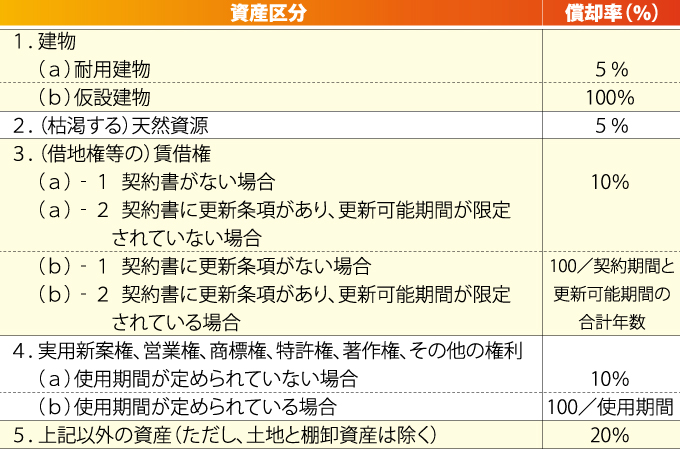

資産の減価償却は、原則として、資産取得時から各事業年度において均等額をもって行う必要があります。なお、事業年度が12ヵ月に満たない場合には使用期間に応じた調整計算(日割)を行います。毎期の減価償却費については、資産区分により取得価額に対して下記の償却率を乗じた額が損金算入限度額となります。

一方、会社は資産の耐用年数期間において償却率が変化する方法を適用することもでき、ある年において下記の償却率を上回ることがあります。この場合、資産の償却年数が下記の償却率で100を除した数を下回らないことを条件に、均等額を超えた減価償却費を損

金算入することができます。(例:耐用建物の場合:100/5=20年)。

1−1.減価償却率

勅令145号では、取得原価に対する償却率を右表のように規定しています。

2.減価償却に係る留意事項

(1)買取選択権付賃貸借契約(Hire-Purchase)あるいは割賦販売契約により取得した資産については、契約期間において支払うべき金額の総額を持って取得価額としますが、各事業年度における損金算入可能な減価償却費額は、その事業年度において支払うべき賃借料あるいは割賦支払額の金額を超えることはできません。

(2)会社がその資産を保有し続ける限り、資産の取得原価の総額を減価償却することはできず、残存価額としての最少金額(1バーツ)を償却せずに残しておく必要があります。

(3)取得価額が100万バーツを超える乗用車および収容人数10名以下のバスについては、税務上100万バーツまで減価償却が可能です。従って、当該資産の税務上の残存価額は100万バーツを超える部分の金額になります。

3.特別償却

先述した通常の償却率とは別に、歳入局は特定の資産もしくは特定の事業について特別な減価償却方法(初年度特別償却、加速償却)を規定しています。

3ー1.特定の資産に対する特別償却

(1)研究開発に用いる機械設備等について、総取得価額の40%を取得時に特別償却し、未償却残高を年間20%以下の償却率で減価償却することが認められています。

(2)コンピュータ及び周辺機器(コンピュータープログラム含む)について、取得日から3事業年度以上の期間で減価償却することが認められています。

(3)VAT事業登録者のキャッシュ・レジスター機については、総取得価額の40%を取得時に特別償却し、未償却残高を年間20%以下の償却率で減価償却することが認めら

れています。

3ー2.中小企業(※SME)に適用される特別償却

※SME(Small and Mediumsized Enterprises):土地を除く固定資産の額が2億バーツ以下であり、且つ従業員数が200人以下の会社

(1)機械装置について、総取得価額の40%を取得時に特別償却し、未償却残高を年間20%以下の償却率で減価償却することが認められています。

(2)工場建物について、総取得価額の25%を取得時に特別償却し、未償却残高を年間5%以下の償却率で減価償却することが認められています。

(3)コンピュータ及び周辺機器(コンピュータープログラム含む)について、総取得価額の40%を取得時に特別償却し、未償却残高を3事業年度以上の期間で減価償却することが認められています。

このコラムは「時事速報BANGKOK」で以下年月に掲載されたものです。

◎2015年7月1日、8月5日

《質問への回答》

会社は会計上、情報システムの減価償却の方法として3年間の定額法を適用しました。税務上、この情報システムは勅令145号の減価償却率の適用区分において年間20%以下の減価償却率を適用すべき資産に該当しますが、特別償却の規定により、取得日から3事業年度以上の期間で減価償却することが認められています。従って会計上の減価償却額と税務上の損金算入限度額は一致することになります。

一方、勅令145号の第4条によると、資産の減価償却は資産取得時から各事業年度において均等に実施すべきものとされています。また、会社が減価償却を中断することを認め

た特段の法令もありません。従って、会社が資産の使用を中断した場合であっても、税務上の減価償却を中止することはできないと考えます。

PricewaterhouseCoopers

Legal & Tax Consultants Ltd.

15th Floor Bangkok City Tower, 179/74-80

South Sathorn Road, Bangkok 10120, Thailand

Tel: 0-2344-1000